資産運用

【トランプ関税】で市場大荒れ?!

ニュースで連日報道されていますが、「トランプ関税」の影響により、市場が乱高下していますね。

慌てず冷静に行動するための心構えや注意点について、まとめていきたいと思います。

株価の乱高下に直面した時の心構えと注意点

株式市場は、日々様々な要因によって価格が変動しています。特に、経済指標や企業業績、地政学的リスク、自然災害などによって株価が急激に上下することがあります。近年、株式市場は予測が難しく、荒れた動きが続いていることも少なくありません。

1. 感情的な決断を避ける

株価が大きく変動すると、どうしても不安や焦りが募りがちです。「このままでは損をしてしまうのでは?」といった恐怖感から、衝動的に売買を行いたくなることもあります。しかし、感情的に動くことは、後悔を招く原因になりやすいのです。特に株価が急落したときに「損失を取り戻さなければ」と焦ってしまうと、さらに損失を膨らませてしまう可能性もあります。冷静に状況を把握し、感情を排除することが大切です。

2. 投資目的を再確認する

株式投資は長期的な視点で考えるべきものです。短期的な値動きに一喜一憂せず、自分の投資目的をしっかりと再確認しましょう。例えば、将来の資産形成を目指して投資しているのであれば、一時的な価格の下落に過剰に反応する必要はありません。短期的な乱高下は市場の正常な一部であり、投資の本質とは無関係です。目先の変動に左右されず、長期的な目標を見失わないようにしましょう。

3. 分散投資を実践する

株式市場が不安定な時には、ポートフォリオの分散が特に重要です。すべての資産を一つの銘柄やセクターに集中させていると、万が一その銘柄やセクターが大きな影響を受けた場合、損失が大きくなる可能性があります。投資対象を複数に分けることで、特定の銘柄のパフォーマンスに依存しないリスク分散が可能となり、全体のリスクを抑えることができます。特に、異なる業種や地域に投資を分けることで、市場全体の不安定さを乗り越えやすくなります。

4. マーケットの動きを冷静に分析する

乱高下している株価に翻弄されることなく、市場の動きにはしっかりとした分析が求められます。過去のデータや企業のファンダメンタルズ(基礎的な経済指標)をよく理解したうえで判断を下すことが重要です。例えば、株価が急落した場合、それが一時的な調整であるのか、企業業績や経済全体の問題を反映したものなのかを見極める必要があります。単なる感情や噂に基づいた売買ではなく、確かな情報と冷静な分析を元に行動することが求められます。

5. 長期的な視点を持ち続ける

株価が大きく乱高下している時ほど、短期的な動きに囚われず、長期的な視点を持ち続けることが大切です。投資の基本は「長期的に成長する企業に投資をすること」です。株価の短期的な動きに過剰に反応せず、企業の成長性や市場全体のトレンドを見据えて投資判断を行いましょう。また、長期的な視点を持つことで、一時的な下落があっても、耐えることができ、最終的には資産が増えていく可能性が高まります。

6. 定期的にポートフォリオを見直す

定期的にポートフォリオの見直しを行うことも重要です。市場環境は常に変動しているため、投資先の企業やセクターが経済の変化に対応できているかどうかを確認することが必要です。また、投資目的やライフステージの変化に応じて、ポートフォリオを調整することも検討しましょう。例えば、年齢やライフイベントに合わせてリスクを取る度合いを調整することで、より安心して投資を続けることができます。

7. プロの助けを借りる

市場の動きが荒れると、自分一人での判断が難しくなることもあります。そのような時には、ファイナンシャルプランナーや投資アドバイザーといった専門家のアドバイスを受けるのも一つの方法です。専門家の意見を取り入れることで、自分の投資方針を再確認したり、新たな視点を得ることができます。

わたしもお手伝いができる事があるかもしれません。

お気軽にご相談くださいね。

大阪でFP相談ならwith my fp

仮想通貨って難しい?30代女性が知っておくべき基礎知識とは?

仮想通貨が盛り上がっていますね。

ちょっと気になって・・・という方も増えてきたのではないでしょうか??

今回は仮想通貨について投稿していきます。

最新の仮想通貨トレンド

1.ビットコイン価格の高騰

ビットコインは2024年12月時点で1BTCあたり約1,400万円という過去最高値を更新しています。

この上昇の背景には、2024年1月の現物ビットコインETF承認が大きく影響しています。

このETFの導入により、機関投資家の参入が増え、市場への信頼性が向上したとされています。

2.米国規制の変化

トランプ氏が大統領に再選された影響で、仮想通貨にフレンドリーな政策が期待されています。

具体的には、米証券取引委員会(SEC)の指導部が交代し、規制が緩和される可能性が示唆されています。

これにより、アルトコインや新興プロジェクトの価格上昇が予想されています。

3.技術的な進化と分散化

イーサリアムのレイヤー2スケーリング(EIP-4844)など、仮想通貨技術の進化が進んでいます。

また、AIとブロックチェーンの統合が進むことで、新しい分散型アプリケーションの可能性が広がると見られています。

4.取引所の変化

バイナンスが世界最大の取引所の地位を失い、コインベースやOKXといった競合が急成長しています。

これは規制の強化やCEOの辞任などの要因が影響していると言われています。

5.ステーブルコインの市場拡大

サークル社のUSDCなどのステーブルコインが再び注目され、分散型金融(DeFi)プラットフォームでの利用が広がっています。

KYC対応のDeFiアプリが非KYCアプリを上回る可能性も指摘されています。

それでは、実際に取引を始める場合は、どんな事に注意をしていけば良いのでしょうか?

出来るだけ、リスクを抑えた方法があればいいですよね。

信頼性の高い取引所を選ぶ

- 取引所の登録・規制状況: 日本国内では、金融庁の認可を受けた取引所を選びましょう(例:コインチェック、ビットフライヤーなど)。海外取引所を使う場合は、その国の規制や評判も確認してください。

- セキュリティ: 二段階認証の有無や過去のハッキング事例を調査。高いセキュリティ基準を持つ取引所を選ぶことが重要です。

仮想通貨の基本知識を身につける

・仮想通貨の仕組み: ビットコインやイーサリアムなどの主要な通貨の仕組みや特徴を理解します。

・価格変動の特性: 仮想通貨はボラティリティ(価格変動)が高いため、リスクに耐えられる範囲を把握しておくことが重要です

自己資金管理

- 投資額の設定: 必ず余剰資金で始め、生活資金を投資に回さないようにします。

- 分散投資: 仮想通貨だけでなく、株式や貯蓄など複数の資産に分散することでリスクを軽減します

リスクと税金について確認

- リスクの認識: ハッキングリスクや市場変動リスクを理解し、損失が出た場合でも対応できる準備をしておきましょう。

- 税制の理解: 仮想通貨取引で利益が出た場合、日本では雑所得として課税対象になります。年間20万円以上の利益には確定申告が必要です

長期的視点を持つ

・仮想通貨は短期的な価格変動が激しいため、長期的な成長性を考慮した投資計画を立てることが大切です。

焦らず、堅実に進めることを心がけましょうね!

まとめ

仮想通貨の取引は魅力的ですが、慎重な準備が必要です。信頼性のある取引所選び、リスク管理、そして基礎知識の習得を徹底してください。

この一歩を踏み出すことで、より安全で満足のいく投資を進められるはずです。

毎日100円ずつ投資していく等の積立投資ができる取引所もあります。ご自身に合った方法で検討してくださいね。

大阪でFP相談ならwith my fp

iDeCo・NISA・変額保険 どれを選べばいい??

iDeCoとNISA、どちらを選べばいいですか?

非常によく受ける質問です。

私の考えは、そこに変額保険を加えた3つをそれぞれの特性を知った上で、自分の目的に合わせて選定し組み合わせるべきです。

本日はこの3つを『流動性』という最も重要な観点で比較してみようと思います。

流動性

そもそも『流動性』とは、すぐに出し入れできるかどうかという要素です。預貯金は流動性が最もある資産ですよね。

資産形成を行う上で、どのぐらいのタイミングまでその資産を使えないのか、逆に言えばどのぐらいまでは使えなくてもいいのかは、人それぞれです。

自身のライフプランと照らし合わせて必ず考えなければいけない要素です。

NISAの流動性

まず、NISAの支払期間ですが、1回だけでも1年でも10年でも自由です。

いつ引き出せるかを見ても、NISAはいつでも自由に引き出せます。

つまり、iDeCo、変額保険と比べて最も流動性が高く、短期の資産形成が許されているのがNISAだと言えます。

また、新NISAになって非課税期間が無期限になったことで、短期が許されているだけでなく、長期の資産形成にも対応しているので、

短期~長期まで最も流動性のある商品と言えます。

そしてNISAの一番の価値はこの流動性だと言えます。

iDeCoの流動性

iDeCoは出口の税制優遇効果(退職所得控除)を考えたら長期間支払った方が有利な制度です。

さらにNISA、変額保険と比べてゆういつ口座を維持するのに手数料がかかったり月々で支払える上限がかなり少ないことから

長期間しっかりと時間をかけて資産形成をするからこそ価値あると言えます。

そもそも国もiDeCoを『私的年金』という位置づけにしているので老後まで一切引き出せません。最も流動性がなく長期的な制度だと言えます。

変額保険の流動性

変額保険は商品にもよりますが、働けなくなっても資産形成を続けてくれるとか、認知症対策とか死亡や3大疾病対策など、様々な保障という特典と引き換えに、

通常は5~10年以内に解約控除という手数料がかかるので、支払いが短期間だと全く解約返戻金が立ち上がっていません。

つまり、ある程度の期間は支払わなければいけません。受け取り時も解約控除が終わってからいよいよ資産が増えていくので

ある程度の期間は引き出さない方が良いと言えます。逆に面白いのが、支払いすぎたら保障が長く続く代わりに

運用効率は悪くなるという特性があります。

例えば、2万円を20年支払うぐらいなら4万円を10年支払った方が老後の受取額は大きくなる可能性があります。

変額保険の一番の価値は、万が一の時にでも資産形成を成立させる保障です。

そもそもiDeCoやNISAがいくら良い制度だったとしても、続けなければリスクの方が高くなりますし、健康でなければ続けることができない可能性があります。

そう考えたら変額保険自体は中期~長期の資産形成に向いた制度で、流動性はNISAよりはないがiDeCoよりはあると言えます。

一方で、NISAやiDeCoの流動性を保障という特典で保管している商品だとも言えます。

まとめ

もちろんこの他にも、手数料や、商品数、商品手数料の優遇、年払い割引などの特性を考慮する必要もありますし、

税制優遇をどれだけ受けられるかなどその人それぞれのメリットデメリットも違ってきますので、一概にどの制度が優れているのかではなく、

その人それぞれに合ったものを、ライフプランや目的、人生設計に合わせて選定したり組み合わせる必要があります。

ただ、その検討材料の軸に、その制度をちゃんと続けていくためにはどのようにすればよいのかを考えなければいけませんし、その重要な要素が『流動性』ではないでしょうか。

大阪でFP相談ならwith my fp

★児童手当★大幅拡充!使い方一緒に考えませんか??

児童手当が拡充されましたね。

もともと児童手当は、社会保障の一環として子育て支援のために始まった実額給付制度です。

1、2人目までは生まれてから3歳までが月1.5万円、その後15歳まで月1万円貰えるので、誕生日によって微妙にかわるものの、

お子様一人当たり約200万円貰える制度でした。

今回の改正で、どう変わった??

今回の改正で18歳まで拡充になったので、36万円給付額が増えました。

お子様2人なら72万円の増額です。

しかも、今までのように4カ月に1回というよくわからない給付のタイミングが2か月に1回に変更になりました。

日々の生活支援のお金としても使い勝手が良くなりました。

そして、3人目以降のお子様に対する児童手当の制度改正です。

生まれてから18歳になるまでずっと3万円給付が貰えると、とてもシンプルに改正されましたね。

つまり、3人お子様がいたら、合計で1,000万円近くの給付を受けられることになります。

児童手当の使い方

さぁ、増えた金額をどのように有効活用していけばいいのでしょうか?

①積立投資で価値を守る。

まず、考えなければいけないのは、今は物価上昇時代であり、少子高齢化により人件費の高騰、海外に比べて物価の安い国 日本んの輸入品の高騰を考えたら、この先しばらくの間この物価上昇は続くと考えられます。

という事はただただ銀行に置いてお行くと、お金の価値が下がっていくという事です。

だから価値を守っていくためにお金は増やしながら未来へ届けないといけません。

②一緒に心を届ける

18年先への積立と言うものは思っている以上に長いものです。

途中何度もしんどくなることが予想されます。

その時に重要なのは無理をしないことです。

無理ならば一旦止めてしまっても良いのです。

あまり完璧主義にならずに、気楽にたまったら良いな。くらいの気持ちで行っていきましょう。

まとめ

18歳未満の方は現在NISA口座を作る事ができません。

ジュニアNISAも無くなりました。

ではどうすればいいの??

withMyFPではそのようなお悩みに対する解決策も提案させて頂いておりますので、お気軽にご相談くださいね 🙂

大阪でFP相談ならwith my fp

★投資を長く続けるために★

「8月5日日経平均株価が3営業日下落し、前週末と比べ下落幅は4,451円となりました。

これは1987年のブラックマンデー翌日につけた3,836円下落を上回り、過去最大の下落幅、下落率で見ても14.9%と過去2番目となりました」

さて、皆様はこのニュースをどう思いますか?

数字データは時に都合の良いように使われがち

例えばこの『下落幅過去最大』ですが、1987年の日経平均株価は25,000円台、それに対して現在の日経平均株価は37,000円台です。

仮に1987年の株価が1割下がったら、2,500円下落ですが、現在の株価が1割下がったら3,700円です。つまり右肩上がりに株価が上がり続けている現代において、

同じ率で下落すれば、直近が最も下がり幅が大きくなって当然です。

また下落率はたしかに過去2番目の14.9%ですが、今回の下落は3営業日続落しての数字です。

例えばリーマンショックは下落し続け14営業日時点で31.6%下落、

東日本大震災4日後には18.1%下落、

新型コロナ流行は8営業日後に16%下落

・・・ですので、どの地点の瞬間風速を測定するかでいくらでも見せ方を変えることができます。

このような数字の見せ方で注目を集めようとする手法はメディアやSNSの情報発信でよく使われます。

その方が多くの人に情報を届けることができるからです。

世の中の環境が変わる局面において、我々の周りにはネガティブな情報の方が多く出回っているという事実を、ぜひ知っておいてください。

というのも、まともな投資信託を長期的に保有しておけば損する方が難しいのに、多くの場合、長期的に保有できず売却してしまうからです。

長期的に保有できない理由とは何がある??

①経済的理由

②身体的理由

③心の理由

この3点ではないでしょうか??

①経済的理由

例えば、余裕資金をちゃんと確保できていない状態や、日々の家計のやりくりを把握せずに投資を始めてしまうと、

急な出費や子どもにお金がかかりだした時にやむを得ず投資信託を売却しなければいけません。

だから投資を始める前には必ず、日々の家計と今後の収支がどのようになっているのかという現状把握をしておく必要があります。

弊社では基本的に投資を始める全てのお客様のライフプランを作成させてもらい、

現状把握と何のために投資をするのかという目的、そしてその目的を達成するための財源の確保をさせていただくことで、

長期保有できない経済的な理由をあらかじめ回避させて頂いております。

②身体的理由

昨今NISAやiDeCoが急激に流行っています。

共に素晴らしい制度であることに異論はありませんが、長期的に続けられてこその素晴らしい制度です。

仮に志半ばで大きな病気になり、収入が下がったり、支出があがることで預貯金が減り続け、その状態がこの先何年続くかわからない場合、

病気になる前と同じ精神状態で投資を続けられるでしょうか。いざそうなってしまったら?という想定を事前にしておけば

身体的理由で投資を辞めてしまうリスクを回避できます。そこで登場するのが生命保険会社が出している

変額保険です。保険会社を通じて投資信託を買い付けていき資産形成を目指す一方で、万が一大きな病気になった時には

支払いがなくなります。

③心の理由

最初に書いたように投資を始めてみたら世の中にはネガティブなニュースばかりであることに気づきます。

そして大きな株価の下落や〇〇ショックは必ず来ます。

そんな心の理由で投資を辞めてしまわないように、弊社では、ただの数字に投資するのではなく、

いざというときに相談できるお守り的な担当者の存在こそが、長期保有できない心の理由を回避する一番の手段だと考えているからです。

よければいつでもご相談にいらしてくださいね。

大阪でFP相談ならwith my fp

【FP 大阪】ポートフォリオを作ってみよう!

最近NISAやiDeCoといった、資産形成に関するセミナーがとても人気です!

そこでよく質問にあがる、『ポートフォリオの組み方』についてお教えします☆

ポートフォリオとは、ご自身の保有する(保有を予定している)資産の組み合わせやその比率のことを指します。

積立の予算と目標を決める

投資目的によって、人によって、ほんとにポートフォリオの組み方はそれぞれ異なります。

①最初に投資する金額

②毎月の積立金額

③投資の目標までの積立期間

④想定する運用利回り

を考えていきます。

自分で考える事が難しい方は、最初だけでもプロの意見を聞くのも良いですね。

忘れてはいけないのは、リターンを大きくとると、リスクもその分大きく想定しておかなければならないということ。

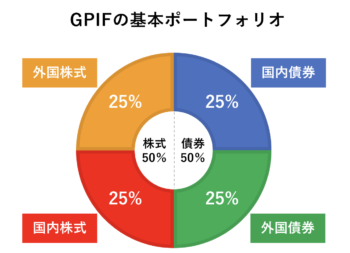

資産のバランスを考える(株式、債券、REIT、外貨)

分散投資をまずは基本に。

値動きの異なる資産に分散投資をすれば、一つの市場が下がってきたとしても、慌てる事はありません。

キホンは長期でもつというスタンスがベスト。

みなさんの年金も、長期間運用されています。運用自体は上手くいっていると思います。

まずは、何か参考にしたい!という方は、上記ポートフォリオを真似してみるのも有りかと思います。

どのファンドを購入するかを決める

組入れる資産配分のイメージがだいたい固まれば、その次はファンド選びです。

長期にわたって安心して資産を積み立てていくために、分散投資は重要です。お持ちの資産全体の分散についても考えましょう。

資産配分は、ご自身で資産配分を行う方法と、「資産複合」型、いわゆるバランス型ファンドに投資することで、ファンドマネジャーに配分をおまかせすることもできます。

各ファンドごとに【販売用資料】や【目論見書】があります。コンセプトや投資方針が記載されていますので、確認してみましょう。

大阪でFP相談ならwith my fp

【FP 大阪】運用しながら取り崩し?とは??

取り崩しとは、運用してきた金融商品を決まったタイミングで自動的に現金化していく方法です。

資産運用をして老後資金を準備する場合、いつ現金化するかのタイミングが問題になります。

「年金だけでは足りない時に売却する」という考え方がありますが、大半の方が年金だけでは満足で暮らせないのが現状ですよね。

取り崩しのキホン知識

一般的に、定時取崩しには下記の3種類があります。あなたにぴったりの手法はどれでしょうか?

①定額:保有する投資信託を毎月、一定金額で取り崩していきます。

②定率:保有する投資信託を毎月、その時点で保有する口数の一定比率で取り崩していきます。解約する金額は毎月変動します。

③定口:最終受取年月を指定します。初回売却月から指定年月まで保有する投資信託の保有口数を等分し、毎月売却していきます。

定率は少し難しい考え方なのですが、メリットは大きいかもしれません。定率での取り崩しは、残高の減少に伴って取崩比率を変えていく必要があることや、受け取る金額が安定しないという課題はあるものの、毎月の取り崩し金額でみると、基準価額が高い時には多く、低い時には少なく取り崩すこととなり、時間分散の効果を得る事ができるため、オススメです。

資産寿命を延ばす

取り崩しは、運用を継続しながら、年金のように少しずつ売却して現金で受取ることができるので、一気に解約してしまうよりも資産を長く維持できる可能性があります。

たとえばあなたが貯めた預金2000万円を65歳から毎月8万円ずつ取り崩す場合、資金は86歳の時に尽きてしまいます。

「人生100年時代」といわれる中、やや心細い数字ですね。しかし運用しながら取り崩すと、運用収益がプラスの場合、預金を引き出すのと比べて資産を長持ちさせる効果があります。

たとえば2000万円を年率3%で運用しながら8万円ずつ取り崩せば、98歳まで資産寿命を延ばすことができます。

70歳までは資産形成が基本?

もしも「60歳で会社を定年退職して、あとは悠々自適の老後を送ろう」と考えているとしたら、見通しが甘すぎます。

厚生労働省「令和3年度簡易生命表の概況」によると、2021年の日本人の平均寿命は男性が81.47歳、女性が87.57歳。さらに、65歳を迎えた人の平均余命は男性約20年、女性約25年となっています。つまり、65歳を迎えた人は平均的に男性85歳、女性90歳まで生きることが想定できます。

人生100年時代、日本人が今後も長生きになっていくことを考えると、60歳以降も、労働収入を得られるうちは働いて、資産形成も継続していくのが良いと考えます。

とはいえ、お金を使うことを我慢する必要は一切ありません。「お金を使う」ために貯めてきたのですから、実現したいことがあれば、使っても問題ありません。ただ、お金を使い切ってしまうと、その後の老後人生が困ることになるので、限度は考えましょう。

なお、資産を取り崩す場合は、運用して増えた利益の範囲内での取り崩しであれば、一定の資産を維持し続けることができます。これは、FIRE(経済的自立と早期リタイア)を実践している人のルールと同じです。

資産形成は早めの戦略が大事です。

ご相談はお気軽にしてくださいね。

大阪でFP相談ならwith my fp

【FP 大阪】専業主婦(主夫)・パート主婦(主夫)こそ!投資、始めてみませんか?

家事に育児に仕事に、大忙しな主婦(主夫)の皆さん。

「自分のお金」ってありますか?専業やパート勤務、正社員でも時短勤務の方、特に子育て中のママは、収入が無かったり、夫より収入が少ない場合が多いのではないでしょうか。

「自分のお金」がないって、不安ですよね。そんなあなたこそ、今年は投資にチャレンジしてみてはいかがでしょうか。

おすすめは「つみたてNISA」

つみたてNISAの魅力は、なんといっても「お得&手軽」。年間40万円投資が、でき解約も自由です。収入のない主婦が夫の収入から投資を行う場合、資金は贈与という形になりますが、年間40万であれば贈与税もかかりません。以下に、主婦こそつみたてNISAを行うべきメリットをご紹介します。

①無収入でも自分名義で口座開設できる

②貯金や節約より効率的にお金が増える

③少額からスタートできる

④つみたてNISAの利益は非課税=扶養から外れない

どうですか?普段家事や育児に忙しく、仕事に費やせる時間がとれない主婦にぴったりの投資制度ですよね。

子育て世代にもメリットたくさん◎

結婚、出産、住宅購入。家庭を持つとさまざまなライフイベントが目白押しです。そんな中で、教育資金は?老後は大丈夫?と将来に不安を感じる方も多いと思います。

投資と聞くと難しく考えてしまいがちですが、これまでの社会人経験や知識があれば、十分理解することが可能です。つみたてNISAは長期間運用をすることで、着実に資産を増やすことができます。人生100年時代ですから、今から始めておくことで長期運用・資産形成が可能というわけです。

また、子育て世代はなにかと急な出費が伴いがちではないでしょうか。つみたてNISAなら、必要な時にいつでも現金化することができるので安心です。

つみたてNISAの始め方

さて、ここまででつみたてNISAが気になってきた方も多いのではないでしょうか。最後につみたてNISAを始める手順を解説します♪

①口座開設したい金融機関を選ぶ

↓

②口座開設の手続き

↓

③投資したい金融商品を選ぶ

↓

④投資金額を設定し、金融商品を購入する

以上!これなら投資もできそうな気がしませんか?自分の為、ひいては家族の為、今が始め時かもしれませんね☆

大阪でFP相談ならwith my fp

【FP 大阪】投資信託ってなに??

投資についてのご質問が増えて参りました。

今回はその中でも【投資信託】について、実はよくわかってないです。と仰る方が多いです。

投資信託とは?

投資信託は、多数の投資家の資金を集めて、プロのファンドマネージャーがそれらの資金を運用し、

株式、債券、不動産、商品などのさまざまな資産に分散投資する仕組みです。

投資信託の仕組み

投資信託は、証券会社や銀行が設定し、投資家からの出資を受けて運用されます。

資金を集めた後、ファンドマネージャーがプロの分析や研究に基づいて資金を有価証券やその他の資産に投資します。

投資家は、自身の出資比率に応じてその成果(利益)を受けることができます。

ポートフォリオの分散投資

投資信託は、投資家の資金を複数の資産に分散させることで、リスクを軽減することを目指しています。

例えば、株式市場の変動に影響を受けやすいリスクを抑えるために、株式と債券を組み合わせたポートフォリオを組むことがあります。

これにより、投資家は一つの資産にリスクを集中させることなく、より安定したリターンを期待することができます。

投資信託の種類

投資信託には、株式型、債券型、不動産型、商品型など、さまざまなタイプがあります。

それぞれのタイプは、投資対象やリスクレベル、運用方針によって特徴付けられます。

投資託の選択には、リスクとリターンのバランス、自身の投資目標、投資スタイルなどを考慮する必要があります。

コストと手数料

投資信託には、運用費用や手数料がかかる場合があります。

これらの費用は、ファンドマネージャーの報酬や運用コストをカバーするために必要です。

投資家は、手数料の詳細やコスト構造を事前に確認し、投資判断に考慮する必要があります。

投資信託は、多様な資金運用の手段の一つであり、個人の貯蓄や投資目標に合わせて利用されます。

しかしながら、投資は市場リスクを伴うものであり、価値の上昇や下落が予測できない場合があります。

投資する前には、自身の投資目標やリスク許容度を考慮し、専門家の助言を得ることをお勧めします。

大阪でFP相談ならwith my fp

【FP 大阪】新NISA始まりました☆

2024年になりまして、NISAの制度が変わりましたね。

色々な所でNISAの文字を見る機会も増えたのではないでしょうか?

イマイチわからない・・・という方がいらっしゃったら、是非今回のコラムを参考にしてくださいね。

NISAとは??

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

NISAの概要は?

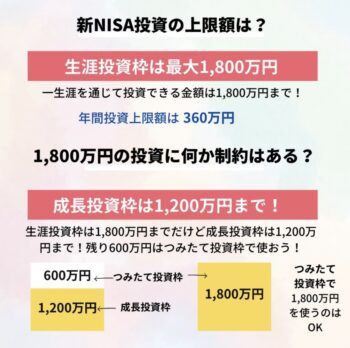

- では、ポイントを見ていきましょう。

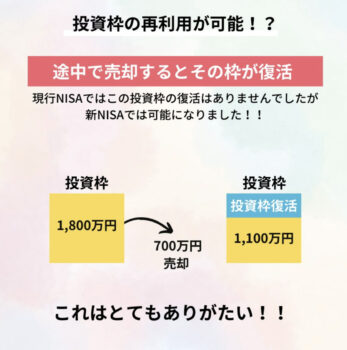

- ・通常、投資についての儲け(利益)については課税対象ですが、このNISAをつかえば、非課税で保有できます。そして期限は無期限です。

- ・口座開設はいつでも可能(18歳以上)

- ・つみたて投資枠と、成長投資枠の併用が可能なので、自分の気に入った投資先にて運用が可能です。

- ・年間投資枠が前制度より拡大となりました(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- ・非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

どうやって始めればいい??

1,まずは証券会社を選びましょう(ネット証券は比較的手数料が安く、店舗のある証券会社などは相談が気軽にできるなど、メリットがあります。また、その逆でデメリットもそれぞれありますので、しっかり勉強しましょう)

新NISAでは基本的につみたて投資枠で毎月一定額を積み立てできます。ただし、毎月積み立てできる下限額は金融機関ごとに異なります。

最低積立金額はひと月100円~から積み立てできるところもあれば、ひと月1万円~とややハードルが高めに感じるところも。少額からコツコツ投資を始めたい人は最低積立額をチェックすることをおすすめします。

新NISAのつみたて投資枠では取引手数料がかからない銘柄が選ばれているのでどの金融機関でも取引手数料がかからない一方、成長投資枠の対象銘柄は金融機関によっては手数料がかかる場合があります。コストをできるだけ低く抑えたい人は各金融機関の新NISAの手数料を確認すると良いでしょう。

2,証券口座ができあがれば、銘柄選びです。つみたて投資枠と成長投資枠で買える商品が異なります。

・NISAのつみたて投資枠では、年間上限120万円までの投資から得た利益が非課税になります。成長投資枠と合わせると、新NISAでは年間360万円までの投資から生まれる利益が非課税となります。

つみたて投資枠で買える商品は、つみたてNISAの対象商品と同じく金融庁が定める「長期・積立・分散」投資に適する基準を満たす投資信託です。

長期積立分散とは、資産形成の王道ともいわれる投資方法。投資する時間やタイミング、地域や資産を分散して積み立てることで、長い目で見た資産形成に向くとされています。

・成長投資枠は、株式や投資信託(つみたて投資枠の商品も含む)といった幅広い商品に投資できることが分かります。

ただし成長投資枠でも投資できない商品があります。投資初心者には難易度が高い一部の銘柄はあらかじめ投資対象から除外されているのです。

例えば、株式では非上場の銘柄、上場廃止が決まっている整理銘柄、上場廃止の可能性がある監理銘柄などは買えません。

投資信託では、分配金が毎月の頻度で支払われる毎月分配型や、高いレバレッジ(てこの原理)を活用した価格の変動が見込まれる銘柄などです。

3,商品を購入し、支払設定をしたら待つだけ

あとは、待つだけ。各社スマホでのアプリを開発してくれていますので、自分の運用状況などがすかさずチェックできるようになっています。

毎月、毎週、毎日購入するなどの設定もできる証券会社もありますので、確認してみてくださいね。

購入方法が積立に限定されているつみたて投資枠は、投資初心者の方はもちろん長期的に分散投資をしたい方であれば、ぜひ活用しておきたい制度の一つです。

一見難しそうに見える口座開設ですが、マイナンバーを確認できる書類と本人確認書類さえ用意すれば、金融機関の窓口やホームページ、アプリなどで簡単に手続きできます。

また、当社でもご相談いただけますのでお気軽にご活用くださいませ。

大阪でFP相談ならwith my fp

悩む前にまずはご相談ください。

誠心誠意お応えいたします。

3営業日以内にご返信・24時間/365日受付

生活のこと、お金のことなどお気軽に

お問い合わせください。

資料もご用意しておりますのでご希望の方は

記載お願いします。

相談予約フォーム

お電話でもまずはお気軽にご連絡ください。

ご相談の概要をお聞きした上で、ご相談日を決めさせていただきます。